<不動產行情、不動產估價、不動產法規類>

|

週報主題: |

10分鐘搞懂 ~不動產證券化概述 |

前言:眼看著定存利率這麼低,股票市場又起伏不定,若想安穩投資不動產賺取租金收益,店面、辦公產品是不錯的標的。唯店面、樓辦屬於高總價產品,對於一般上班族而言,似乎遙不可及~~~。

過去或許只能望樓興嘆,現在卻有另一種選擇-不動產證券。

什麼是不動產證券化?? 不動產證券的種類?? 台灣有類似的投資管道??

本期將針對不動產證券化的意義、發展及優缺點作分析,再於下期(第37期)針對台灣現今不動產證券化情形、種類及目前市場上可投資之種類作簡短介紹。惟如有錯誤或遺漏之處,仍尚請不吝指正,謝謝!

|

一、 |

何謂不動產證券化 |

所謂不動產證券化,乃將對不動產之投資轉變為證券型態,投資者與標的物之間,由直接的物權關係,轉為持有債權性質之有價證券,使不動產的價值由固定的資本型態,轉化為流動性之資本性證券,以結合不動產市場與資本市場,依證券形式自資本市場所募集而來之基金,直接或間接的方式參與不動產之投資與經營。

(一)直接方式:以證券形式募集資金,如採出售股票、受益憑證方式,並以此做分配經營損益的依據,而該「股票」或「受益憑證」有轉讓的特性,具有市場的流通性,而達到所謂的「動產化」、「證券化」,使實體資產證券化,如不動產權益型投資信託(屬於不動產證券化)。

(二)間接方式:以證券形式募集資金為專營不動產之長期金融仲介機構,以融資方式間接參與不動產市場,此經營之投資收益與風險仍繫之於不動產市場景氣之變動,而投資人之證券同樣具有移轉交易的自由,如抵押權型投資信託,或抵押債權證券化(屬於金融資產證券化)。

廣泛而言,不動產證券化包括不動產標的本身及不動產之衍生產品,如抵押債權等,均可成為不動產證券化之標的。

|

二、 |

不動產證券化之發展~以美國、日本為例 |

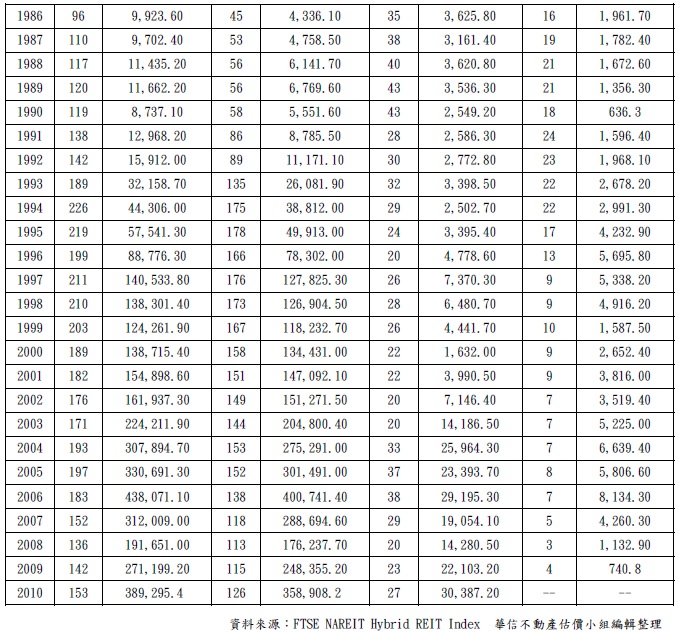

(一)美國不動產證券化情況:不動產證券化起源於美國,其於1960年代通過不動產投資信託(REITs)法,迄今有50年之歷史,亦是全球發展最成熟的市場。單就美國REITs市場即佔全球一半以上。根據美國國家不動產投資信託協會(National Association of Real Estate Trust,NAREIT)統計,至2010年底為止,美國總計有153檔 REITs 掛牌上市,總市值約3,892 億美元,其中以紐約證券交易所上市的 REIT 市值規模最大,佔REIT 總市值比重達9成以上。種類大致可分為三種類型:

1.權益型不動産投資信託(Equity REITs)是直接參與不動產投資與經營,主要收入來自於租金收入與買賣不動產的價差利潤。市場上大部分REITs多屬此類型。

2.抵押型不動産投資信託 (Mortgage REITs)並不直接投資房地產,而是以金融仲介者的角色,直接放款給缺乏資金的房地產開發商或經營者,來賺取利息收入,或是投資不動產貸款(mortgages)或不動產抵押債權證券(MBS),主要收入來自於利息收入與融資借貸的手續費。

3.混合型不動産投資信託 (Hybrid REITs)則是綜合權益型與抵押型 REITs兩者的業務,除經營商用不動產外,還從事放款業務。基金經理人會依照不動產市場景氣與利率變動,隨時調整兩者的投資比率。

(二)日本不動產證券化情況:日本是亞洲第一個推行REIT的國家,發展的主要原因還是在於地價下跌,導致對於不動產風險認知的變化;再加上世界不動產證券化的潮流趨勢;日本現行不動產證券化制度可分為「資產運用型」及「資產流動型」。日本近年開放證券投資信託法人及證券投資信託得投資一定比例之不動產,透過證券投資信託法人及證券投資信託選擇投資適當之不動產標的,並進行專業投資管理,即所謂「資產運用型」不動產證券化制度。另一方面,「資產流動型」運用主要是以特殊目的公司(Special Purpose Company,SPC,以下稱SPC)的方式進行以及投資者對於間接金融需求轉向直接金融需求的改變等因素所造成。日本於西元 2000 年 11 月修法「資產流動化法」(SPC 法),亦即「資產流動化型」的不動產證券化正式實施。開始允許投資信託所募集資金可運用於不動產投資。投資人投資於不動產投資信託時,獲得與股票類似的投資憑證(investment certificates),可以在東京不動產投資信託市場(TSE REITs market)進行交易,「資產運用型」(所謂J-REIT)的不動產證券化也正式實施。根據JAPAN-REIT.COM統計至西元2011年4月底為止,日本總計有35檔 J-REITs 掛牌上市,總市值約3兆6000億日圓。

目前所有在東京J-REIT市場上交易的不動產投資信託 REITs 種類均屬於「公司型」。公司型 REITs 是成立一個以運用投資人資金投資並管理不動產的特殊目的公司(Special Purpose Company,SPC),發行投資憑證募集投資人的資金,然後購買並管理不動產。從技術上說,此一特殊目的公司必須自己負責不動產的管理和經營,但在執行上採行外部管理模式,由第三者負責執行。

(三)其他各國諸如新加坡、香港、南韓、泰國、馬來西亞等皆有推行不動產證券,中國大陸方面,雖起步較慢亦積極推動不動產證券化上市之時程。

|

三、 |

台灣不動產證券化之分類 |

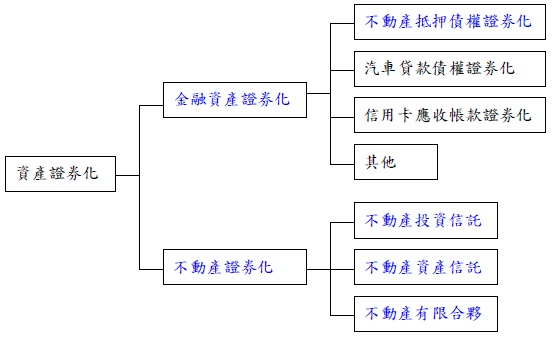

台灣於民國92年07月23日公佈不動產證券化條例後,正式加入不動產證券化國家之列。以台灣現行制度而言,係將不動產抵押貸款歸類於金融資產證券化;而不動產證券化則僅有單純固定資產證券化。

圖一 台灣資產證券化之分類

本次介紹之不動產證券化即以「不動產證券化條例」內所列之不動產證券化型態為研究標的(不動產投資信託、不動產資產信託),而不動產抵押債權等因屬金融資產證券化之範疇,故不予以探討。

|

四、 |

不動產證券化之優、缺點 |

(一)不動產證券之優點:

1.就社會整體而言

可促進不動產之有效利用。

可促進資金之有效流通利用。

提供多樣化的投資管道,以疏導過剩的游資。

健全不動產市場機能,避免壟斷行為的發生。

提高市場參與的公平性。

2.就不動產經營者而言

得以發行證券形式,取得資金解決融資問題。

藉由專業知識的提供,取得經營服務報酬。

3.就投資者而言

提高投資的變現性與流通性。

可經由適當的投資組合,分散投資風險,活化資產配置。

可藉由專業化的經營,提高投資收益。

(二)不動產證券化之缺點:

1.缺乏不動產經營、處分的自主性

藉由不動產證券化的運作,投資人乃以購買證券的方式參與不動產投資,而非直接購買不動產本身因此不動產標的之經營、處分的權利,則受到相當大的限制,無法依其意願而決定之。

2.證券市場景氣變動的風險

因不動產證券化後,投資人持有的乃證券本身,若其為公開上市發行的形式,證券的價值除受經營不動產收益的影響外,亦將受到證券市場景氣波動的影響。

3.基金募集不成的風險

不動產證券化之基金募集乃受市場的景氣、標的物的性質、經營決策等等因素而影響投資者參與的意願,其募集作業未必能如期順利達成,因此當無法完成所需資金而宣告解散時,經營者則必須負擔作業上的費用損失,而投資人則需負此期間已付資金的利息損失。

4.基金經理不佳的風險

經營者對基金運作的良窳直接影響投資人的收益,而投資人於認購證券參與投資的過程中,只有參考公開說書中有關經營者的簡介與過去操作不動產的經歷,來認定其是否勝任經的能力,但即使以往有良好的表現也未必保證將來事業的營運績效,就此觀點而言,投資人仍須承擔基金經理不佳的風險。

|

五、 |

結論 |

經過以上對不動產證券化的簡短介紹,是否有更深一層的了解?下期將以台灣不動產證券化發展情形、種類及目前市場上可投資之標的作簡短介紹,敬請期待。